永續發展策略與公司治理

永續治理

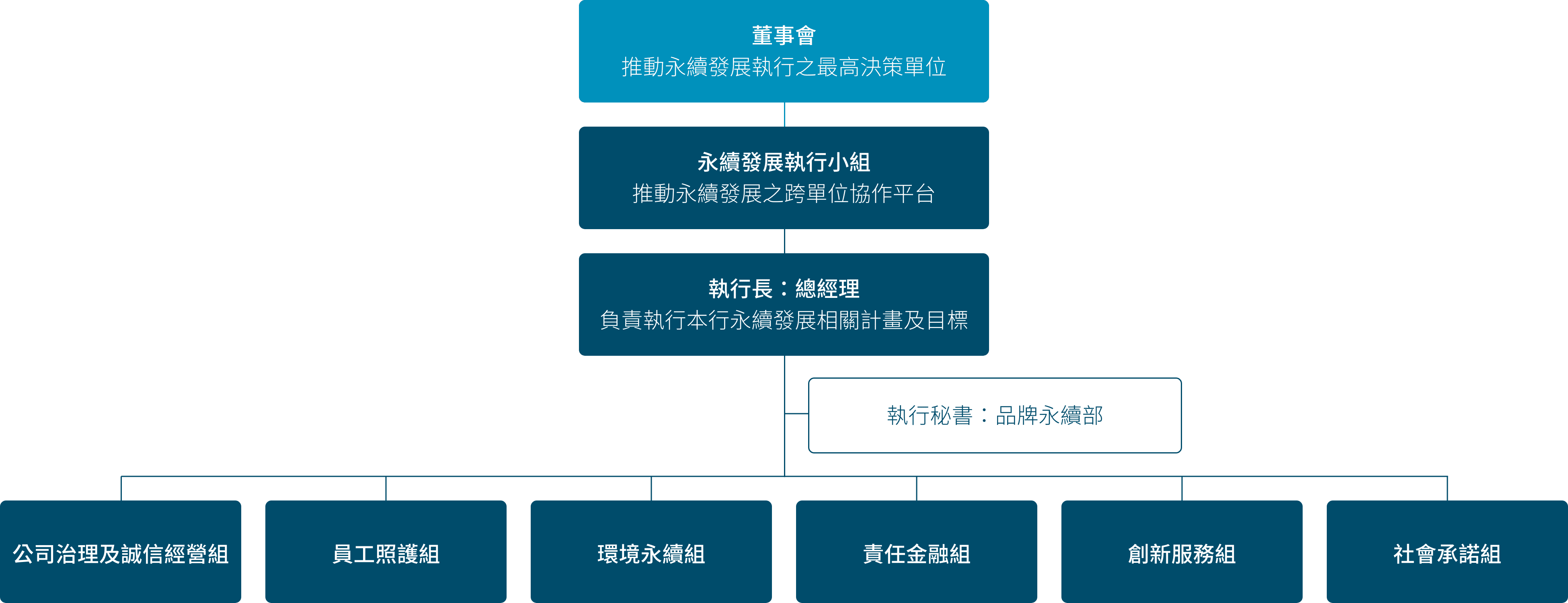

台北富邦銀行(以下簡稱北富銀)依循富邦金控四大永續策略主軸,聚焦「低碳、數位、激勵、影響」,由董事會擔任永續發展之最高督導單位,並於總經理轄下設置「永續發展執行小組」,由高階管理階層親自領導推動,作為北富銀落實永續之跨單位協作平台。

永續治理發展策略

母公司富邦金控訂定「低碳、數位、激勵、影響」四大永續策略,並訂定至2030年逐年目標,展現實踐永續承諾的決心。北富銀依循富邦金控四大永續策略主軸,並由永續發展執行小組規劃與執行永續策略。

| 北富銀ESG策略 | 2030年永續願景 | 永續策略方針 |

|---|---|---|

| 低碳 | 協助客戶永續轉型 透過投資、放款策略、商品設計與專業服務,協助客戶提升永續績效,並建立低碳營運模式 |

|

| 數位 | 提供最佳金融服務 秉持最適切需求原則,提供創新服務與體驗,高效滿足客戶多元投資、理財與保險需求 |

|

| 激勵 | 友善、健康之幸福職場 建立多元、尊重、和諧之文化,並持續推動人才吸引、發展與留任計劃,打造健康安全之職場環境 |

|

| 影響 | 串聯社會正向力量 串聯內外部資源,關懷社會弱勢,推廣金融教育,實踐普惠金融,打造友善多元的金融環境 |

|

響應國際永續倡議

為接軌國際永續發展趨勢,北富銀積極參與、簽署或遵循國際永續發展主題相關之準則與倡議,如:聯合國永續發展目標(Sustainable Development Goals, SDGs)、永續性報告準則(GRI Standards)、氣候相關財務揭露框架(Task Force on Climate-Related Financial Disclosures, TCFD)、永續會計準則委員會(SASB)、赤道原則(The Equator Principles, EP)、聯合國責任投資原則(Principle for Responsible Investment, PRI)、聯合國責任銀行原則(Principles for Responsible Banking, PRB)等,2023年更獲得金管會「公平待客原則評核」前25%績優銀行,及第一屆「永續金融評鑑」前20%績優銀行之肯定。另配合富邦金控參與各項國際倡議及評比,如:承諾並通過科學基礎減碳目標(Science Based Target, SBT),加入百分之百再生能源倡議(RE100),加入碳核算金融聯盟(Partnership for Carbon Accounting Financials, PCAF),參與DJSI、CDP、MSCI、Sustainalytics評比等。

富邦金控國際評比及獲獎永續治理架構

北富銀依據富邦金控「永續發展守則」,並參酌聯合國「永續發展目標(SDGs)」、金管會「公司治理藍圖」及「綠色金融行動方案」,2022年制定「永續發展政策」,並於2023年3月訂定「永續發展執行辦法」,以管理北富銀對經濟、環境及社會之風險與影響。

董事會為本行永續發展之最高督導單位,總經理轄下設置「永續發展執行小組」,由高階管理階層親自領導推動,作為本行推動永續之跨單位協作平台。永續發展執行小組執行長由總經理擔任,負責領導永續發展執行小組設定執行目標與計畫;另由專責單位品牌永續部擔任執行秘書,統籌推動永續發展事務。

利害關係人議合

為鑑別與管理在營運過程中所產生或潛在的環境與社會風險,北富銀參考GRI定義及利害關係人議合標準(AA1000 Stakeholder Engagement Standard, AA1000 SES)進行利害關係人鑑別,透過發放內部問卷及參考同業標竿,鑑別出6大利害關係人,包含主管機關、員工、股東(母公司)、客戶、供應商、社區/NPO/NGO,以作為推動永續發展之依據。

| 利害關係人 | 溝通管道與頻率 | 關注主題 |

|---|---|---|

| 主管機關 |

|

|

| 員工 |

|

|

| 股東(母公司) |

|

|

| 客戶 |

|

|

| 供應商 |

|

|

| 社區 / NPO / NGO |

|

|

重大主題鑑別

重大主題鑑別流程

| 步驟 | 主要產出 | 內容 | ||||||

|---|---|---|---|---|---|---|---|---|

| 了解組織脈絡 | 6大利害關係人 | 檢視北富銀價值鏈關係、商業活動、遵法責任和外部形勢環境,鑑別重要利害關係人,並諮詢外部永續專家以了解整體永續脈絡,作為鑑別北富銀實際及潛在衝擊的基礎資訊。 | ||||||

| 鑑別實際及潛在衝擊 | 11項正面衝擊、 11項負面衝擊 | 北富銀透過多方資訊來源,鑑別在業務活動和商業關係中對經濟、環境和人群(包括其人權)的實際和潛在衝擊,鑑別出11項正面衝擊與11項負面衝擊。 衝擊定義之參考資料包含:

| ||||||

| 評估衝擊的顯著程度 | 31份問卷 | 2022年北富銀針對已鑑別出的實際與潛在衝擊,由北富銀高階主管、永續發展執行小組成員及各單位回填31份問卷,考量營運實務狀況,透過「衝擊程度」及「發生可能性」兩個軸面進行評估︰ 衝擊程度 除考量議題產生衝擊的價值鏈環節(如是否涉及多個價值鏈)及衝擊程度,亦考量該衝擊是否涉及人權議題,或具有難以彌補的災難性,若有涉及之衝擊將被優先排序。 發生可能性 透過近年北富銀於各議題相關之利害關係人議合管道及內部紀錄的資訊進行調整,如近年有發生相關衝擊事件則調升可能性評估值。 2023年由各單位回填16份問卷,盤點北富銀盡職調查管道(如檢舉管道、法令裁罰、員工申訴專區、客戶申訴專線、資訊安全管理系統等),了解利害關係人意見以及北富銀實際對外衝擊情形,並就前一年度結果進行校正。 | ||||||

| 正負面衝擊矩陣圖 |

| |||||||

| 排定最顯著衝擊的優先報導順序 並產出重大主題 | 15項主題 | 將相關衝擊整併為主題,分別依衝擊之正面與負面顯著性將主題排序並決定其重大性,經諮詢外部永續專家設置重大主題門檻,定義出2023年北富銀重大主題共8項關鍵主題,7項基本主題。

註︰2022年主題分類為「關鍵」、「次要」、「基本」,2023年將「次要」及「基本」合併呈現 | ||||||

| 揭露重大主題於報告書 | 重大主題列表 | 北富銀 2023 年重大主題結果,業經呈報至本行審計委員會及董事會備查通過,作為本報告書編撰之基礎,揭露相關管理方針、政策、專案等資訊。 |

重大性矩陣

公司治理

為建立良好之公司治理制度及文化,打造全面的風險管理、法令遵循、資訊安全防護體系,並促進業務發展,北富銀依循富邦金控「公司治理實務守則」及中華民國銀行商業同業公會全國聯合會之「銀行業公司治理實務守則」,訂定「公司治理政策」,針對法遵與內控制度、保障股東權益、董事會職能、利害關係人權益保護與提升資訊透明度等面向,建立明確的原則。董事會為北富銀最高治理單位,負責督導整體經營策略與重大政策,監督經理階層,並對股東負責。

北富銀公司治理情形北富銀於董事會轄下設有功能性委員會「審計委員會」,另依信託公會「財產評審委員會之組織及評審規範」規定設置「信託財產評審委員會」。

審計委員會成員及職權董事會組成與運作

北富銀第15屆董事會成員於2023年6月就任,由15位董事組成,其中獨立董事6名,女性董事4名(占比27%),董事中計有11席具備銀行業專業資格。 2023年董事會召開會議12次,整體平均出席率達97%以上。

北富銀董事會成員為強化董事專業職能,提升ESG相關智識,本行參考外部公司治理實務趨勢、公司業務發展需求及董事專業職能,每年為董事安排進修課程。2023年董事進修課程時數達206.2小時,每位董事進修平均時數為13.7小時,進修課程包含永續金融、風險管理、防制洗錢與打擊資恐、資訊安全、淨零碳排以及公平待客等領域。

薪酬政策

北富銀董事長、副董事長、總經理與高階主管依據「績效評核政策」設定年度績效目標,包含關鍵指標或特殊專案(70%)、領導特質(30%)等二大類,除了設定與「公司營運與財務績效」緊密相關之指標外,另依循富邦金控之「永續經營(ESG)願景工程」藍圖,在四大策略「低碳、數位、激勵、影響」下,工作職掌與「ESG推動或執行情形」相關者,ESG目標設定權重不得低於5%註,以共同達成公司ESG策略目標。

| 永續績效指標 | 說明 | 對象 |

|---|---|---|

| 績效評估 | 新增「對永續經營(ESG)之參與」指標,並於每年三月完成前一年度評估作業 | 董事會成員 |

| 考核項目包含內部控制風險評估 | 董事會成員、功能性委員會成員 | |

| ESG 推動目標 | ESG 項目於工作職掌目標的設定權重至少 5% | 董事長、副董事長、總經理、高階主管 |

註:2024年ESG目標設定權重調整為5~10%。

風險管理

北富銀致力於建立健全且完善的風險管理文化與環境,制訂完備風險控管程序及相關業務避險策略,以辨識、衡量、監控、移轉及抵減整體風險,包括市場風險、信用風險、國家風險、作業風險、資產負債暨流動性風險、氣候風險、新興風險與信譽風險等各類風險,並遵循巴塞爾資本協定風險管理規範,持續提升北富銀風險管理專業水準。

風險管理架構與文化

為加強風險管理的獨立性,北富銀設置獨立之風險管理單位,負責落實風險管理制度之規劃與管理,擬訂風險管理相關政策規章,建立與運用有效之風險管理程序及控管機制,執行獨立之監控、分析與報告,提供高階管理階層所需風險管理資訊,定期向董事會提出風險管理報告。為確保風險管理機制有效運作,並考量北富銀業務性質、規模、複雜程度及風險狀況,採行三道防線風險管理制度,各道防線均應本於其角色定位及職掌,確實執行及管理相關業務,並應互相協調、分享風險管理運作資訊,以協助所有功能更有效完成其職責。

風險管理三道防線

| 角色 | 單位 | 權責 |

|---|---|---|

| 第一道 防線 | 業務、作業及管理等各單位 | 執行相關工作時,負責確認符合風險管理規章,落實風險控管程序。 |

| 第二道 防線 | 獨立之風險管理單位 | 負責相關風險管理制度之規劃、風險監控及報告。 |

| 第三道 防線 | 獨立之稽核單位 | 負責查核各項規章與機制之遵循與執行情形。 |

氣候風險與機會

為以客觀、量化的方式評估氣候變遷帶來的衝擊,並提前規劃因應策略及行動,北富銀參酌國際金融穩定委員會(Financial Stability Board, FSB)發布之TCFD氣候相關財務資訊揭露建議框架,依據本國銀行氣候風險財務揭露指引進行資訊揭露,自2023年開始每年發布「氣候相關財務揭露報告書」(簡稱TCFD報告書)。

北富銀2023年TCFD報告書氣候治理

面對氣候變遷帶來的風險,北富銀積極推動氣候風險治理,除了自上而下訂定氣候治理架構外,並整合氣候管理,設置內部控制三道防線,亦分配各單位的氣候風險與機會相關業務任務。北富銀董事會為氣候風險管理機制的最高決策單位,負責政策核定,並進行指導與監督。永續發展執行小組轄下設置之責任金融工作組,負責執行永續金融與氣候變遷因應相關計畫及目標。

風險管理

為有效管理本行永續發展與氣候變遷相關風險,北富銀依循富邦金控相關政策,訂定「永續發展政策」及「氣候風險管理政策」,並針對氣候與永續相關執行細節訂定細部準則與管理辦法。依循「氣候風險管理政策」,北富銀每年定期實施氣候變遷風險與機會鑑別,於辨識氣候風險時,考量氣候風險對經濟環境造成的個體及總體經濟影響,以及與其他傳統風險之關聯性,後續再依本行所辨識或評估之氣候風險高低次序,採行差異化風險管理措施並檢視現有風險回應機制,研擬短、中、長期之風險因應、減緩或補救措施。

氣候策略

2023年北富銀針對各項業務鑑別出有關之氣候風險事件共11項,包含6項轉型風險及5項實體風險。其中,北富銀綜合考量發生可能性、影響程度,鑑別出四項重大性氣候風險事件,分別為「永續相關需求與規範增加-其他產業」、「溫室氣體排放成本增加-碳定價機制」、「原物料成本增加」及「海平面上升」。針對四項重大性氣候風險皆進行情境分析或壓力測試,以評估風險的潛在影響,並擬定因應措施以強化對氣候風險之掌握與管理。

指標與目標

北富銀遵循富邦金控承諾之SBT目標,針對營運減碳執行情況與投融資行為的減碳情形定期追蹤,建立2023至2050逐年的範疇一、二減碳目標,要求相關單位依循並採取減碳行動,逐年提高溫室氣體排放量的盤查範圍,提升營運碳排放量的透明度。本行2023年273個營運據點皆完成盤查,覆蓋率100%。同時針對財務碳排放量進行盤查,盤查範疇為北富銀與子公司富邦華一銀行在2023年底的投融資組合,包含股權投資、債券投資、主權債券、商業貸款、專案融資、商業不動產、個人房貸與主權貸款。資產類別涵蓋範疇按PCAF方法學要求,占總投融資部位的100%。

供應鏈管理

北富銀偕同富邦金控及各子公司共同推動供應商管理,使用統一電子採購系統,並遵循富邦金控制定之「供應商永續發展守則」,包含勞工權益與人權、勞工健康安全、環境保護、禁止不誠信行為及永續採購等面向。為敦促供應商遵循前述守則,北富銀偕同富邦金控要求納入電子採購系統之供應商皆應簽署「供應商行為規範承諾書」(2023年底簽署率100%)。北富銀依循富邦金控「電子採購暨廠商管理辦法」,就供應商履約紀錄及前述守則落實情形實施獎懲管理機制,對於履約紀錄不佳或違反守則情節重大之供應商施以降評或停權;2023年無發生供應商因違反誠信經營原則、社會及環境面向法規而遭降評並永久停權相關情事。另要求新進供應商需填覆「新供應商永續風險自評檢核表」,以檢視其ESG落實情形。富邦金控電子採購系統除作為供應商瀏覽公開標案資訊及執行投領標作業之平台外,亦藉由該系統舉辦供應商ESG線上教育訓練,供應商須先完成在線課程後,始得於系統接續操作前述作業。

資訊安全

北富銀已將資安風險納入風險管理委員會統一管理,由董事長(或董事長指派之主管)擔任主任委員,並由主任委員指派委員,每季至少召開一次會議。另於董事會組織成員中,延攬具有資訊安全專業背景的董事,以監督管理資安工作,並於總經理轄下設立資安長,成立專責單位「資訊安全管理部」,促使資訊安全管理的穩健運作。為建立各層級溝通協調機制,落實執行資安作業,資訊安全管理部每月須將資訊安全管理業務執行情形呈報總經理,每季須向風險管理委員會呈報資訊安全風險指標管控情形與策進作為,每年須向審計委員會及董事會提報資訊安全整體執行情形。

資訊安全管理架構

| 資安專責人員/單位 | 職掌 |

|---|---|

| 資安長(副總經理層級) | 綜理全行資安政策與策略規劃,推動及監督各項資安事務落實執行 |

| 資訊安全管理部 |

|

資安管理及事件應變

北富銀積極建構資安防護機制,恪遵金管會與銀行公會頒行之相關資訊安全辦法與規範,並已通過ISO 27001資訊安全管理系統驗證。北富銀並依美國國家標準與技術研究所(NIST)網路安全框架,構建「縱深防禦」資安防護機制,從識別、保護、偵測/應變與復原的資安架構,建置防火牆、入侵偵測防禦系統、應用程式防火牆及導入分散式阻斷服務(DDoS)攻擊防禦,並建立資安事件監控平台(F-SOC)進行監控,以確保「早期預警,應變制變」,消弭資安風險。

為避免發生資訊系統災害導致金融服務中斷,北富銀已訂定備份管理機制,以完善資料保全機制,並於2022年通過ISO 22301營運持續管理(Business Continuity Management, BCM)驗證,深入評估可能的資訊服務中斷風險情境,檢視及強化自身應變復原能力,確保發生災害時可維持業務運作,以保障客戶權益,並將北富銀財務損失降至最低。

防制洗錢及打擊資恐

為強化防制洗錢及打擊資恐機制,並降低北富銀提供之產品或服務被用作洗錢及資恐工具之風險,北富銀訂有「防制洗錢及打擊資恐政策」、相關管理辦法及作業流程。另外,北富銀設有專責單位「金融安全部」,負責全行金融反詐欺及防制洗錢暨打擊資恐業務,每年辦理全面性洗錢及資恐風險辨識及評估,並將書面評估報告提交董事會備查;每季召開金安審查官會議,並持續每月分享最新態樣快報,強化與前線溝通。

防制洗錢及打擊資恐機制

| 防制洗錢及打擊資恐機制 | 說明 |

|---|---|

| 內部控制制度 |

|

| 風險評估 | 每年執行全面性洗錢及資恐風險評估作業及機構風險評估報告(IRA, Institutional Risk Assessment),包含辨識全公司之固有風險,經由管控環境、風險抵減措施之有效性與落實程度,評估剩餘風險,使管理階層得以適時且有效地瞭解公司所面對之整體洗錢與資恐風險,及發展合宜之風險改善或強化計畫,並將風險評估報告呈報各所屬董事會 |

| 執行計畫 | 防制洗錢及打擊資恐計畫應包含確認客戶身分、客戶及交易有關對象之姓名及名稱檢核、帳戶及交易之持續監控、通匯往來銀行業務、紀錄保存、一定金額以上通貨交易申報、疑似洗錢或資恐交易申報及依據資恐防制法之通報、指定防制洗錢及打擊資恐專責主管負責遵循事宜、員工遴選及任用程序、持續性員工訓練計畫、測試防制洗錢及打擊資恐系統有效性之獨立稽核功能、其他依防制洗錢及打擊資恐相關法令規定之事項 |

客戶盡職審查

為善盡金融機構之社會責任,北富銀重視並落實執行洗防業務,包括對既有及新建立業務關係之客戶,依其風險程度及往來狀況持續進行客戶盡職審查,並落實風險控管。北富銀在客戶防詐工作成效顯著,為首家推動「鷹眼AI防詐模型」之金融機構,並推動「鷹眼聯盟」至金融同業,發揮金融機構誠信,實踐與社會共好之價值。

(>>了解更多)防制洗錢及打擊資恐教育訓練

為提升同仁洗防風險專業與偵測能力、分行經辦同仁對洗防法規之了解、風險識別能力與案件申報品質,北富銀持續規劃及辦理防制洗錢及打擊資恐教育訓練計畫,以因應國際AML/CFT新趨勢。訓練對象包括全行在職人員(洗防督導主管及專責人員),同時依各職務人員之業務性質,安排適當內容及時數之課程。另為精進團隊實力,金融安全部同仁積極考取國際證照,2023年共31位同仁取得國際反洗錢師(CAMS)證照,目前全行共計164位具CAMS證照。